경제를 공부한다는 것은 결국 "내 해석"을 단단히 하는 것이다. 경제가 어려운 이유 중 하나는 중요한 요소가 각각 따로 움직이지 않고 연관되어 움직이기 때문이다. 경제를 이해하는 힘은 요소들 간의 연관관계를 잘 파악한 후 영향을 가능하는 능력이다. < 경제 지식이 돈이다>에서 발췌

금리 (돈 사용료, 이자율)

- 금리는 모든 시장 경제의 신호등. 금리가 높아지면 시중에 돈이 줄어들고, 금리가 낮아지면 돈이 늘어난다는 신호

- 금리가 낮아지면, 시중에 돈이 많이 풀리게 되고, 경기가 좋아질 가능성이 높아진다.

금리 인상/인폭에 따른 별칭

중앙은행의 금리 인상폭에 따라 아래와 같이 나눌 수 있습니다. 일반적으로는 0.25%로 변동으로 점직적으로 인상 또는 인하를 하는 것이 보통입니다.

- 베이비 스텝 / 베이비 컷 : 0.25%

- 빅스텝 / 빅컷 : 0.5%

- 자이언트 스텝 / 자이언트 컷: 0.75%

- 울트라 스텝 / 울트라 컷: 1%

한국은행 기준 금리

- 한국은행이 금융기관과 환매조건부증권(RP)매매, 자금조정 예금 및 대출 등을 해줄 때 기준이 되는 정책금리.

- 한국은행 금융통화위원회는 물가 동향, 국내외 경제 상황, 금융시장 여건 등을 종합적으로 고려해 연 8회 기준 금리를 결정

1990년대

- 1990년대 초반 : 1990년대 초반에는 금리가 상대적으로 높았습니다. 1990년 기준 금리는 10%를 넘었으며, 1997년 아시아 금융위기 이전까지는 7%~9% 수준을 유지했습니다.

- 1997년 아시아 금융위기 : 위기 발생 후, 경제 회복을 위해 금리는 급격히 인하되었습니다. 1998년 말에는 5% 이하로 하락했습니다.

2000년대

- 2000년대 초반 : 경제 안정과 저성장 기조로 인해 금리는 점차 낮아졌습니다. 2000년 초반에는 4%대였으며, 2004년에는 3.25%까지 하락했습니다.

- 2008년 글로벌 금융위기 : 위기 대응을 위해 금리는 급격히 인하되어 2009년에는 2%로 떨어졌습니다.

2010년대

- 2010년대 초반 : 금리는 비교적 안정적인 수준을 유지했습니다. 2010년 초반에는 2%~3% 수준이었으며, 2011년에는 3.25%까지 상승했습니다.

- 2010년대 중반 : 저성장과 저물가 기조로 인해 금리는 다시 인하되었습니다. 2016년에는 1.25%까지 하락했습니다.

- 2019년 : 경제 불확실성과 글로벌 경기 둔화로 인해 금리는 1.25%로 유지되었습니다.

2020년대

- 2020년 코로나19 팬데믹 : 경제 충격을 완화하기 위해 한국은행은 금리를 다시 인하하여 2020년에는 0.50%로 역대 최저 수준을 기록했습니다.

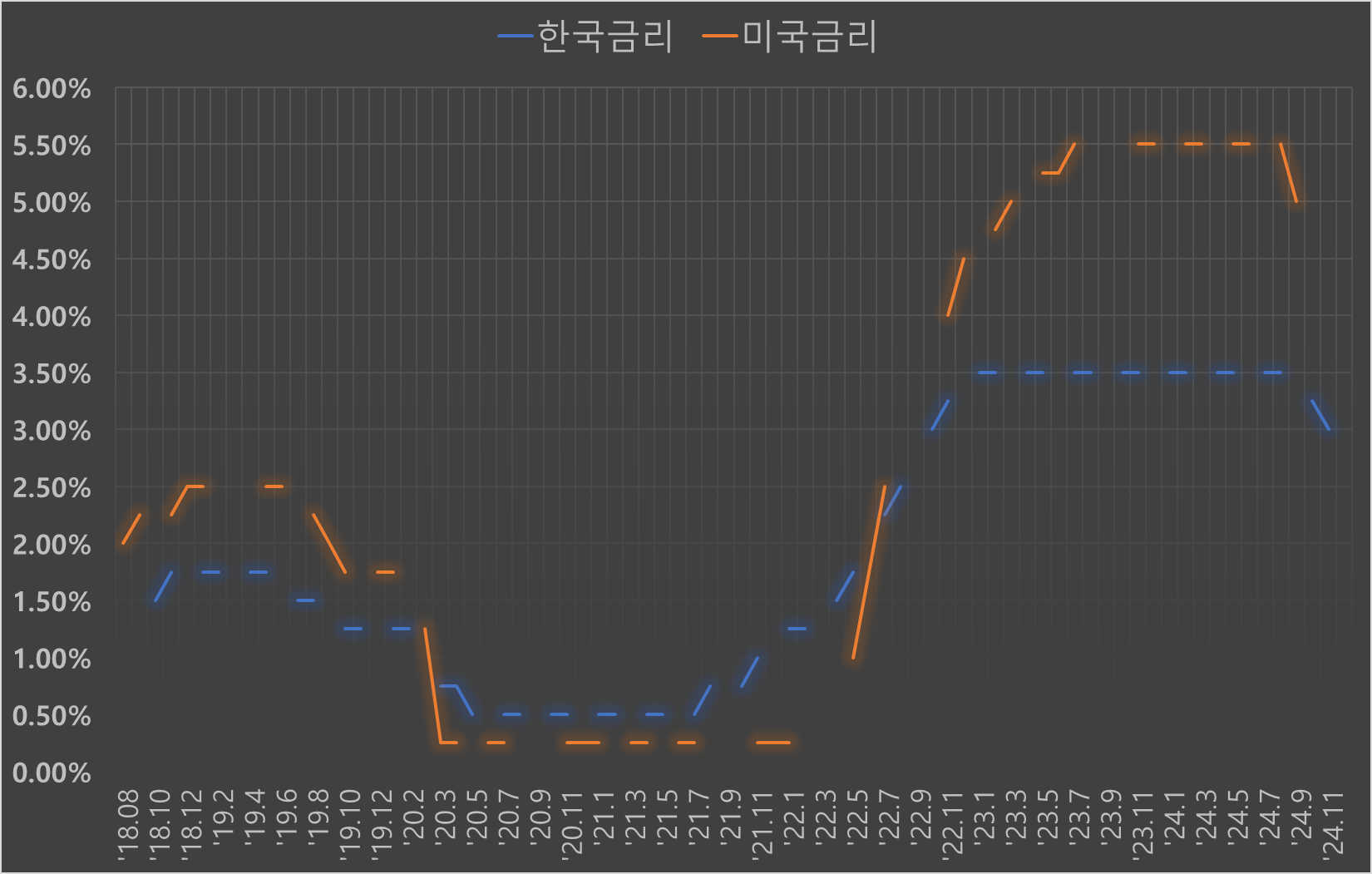

- 2021년 ~ 2022년 : 경제 회복과 인플레이션 압력으로 인해 한국은행은 금리를 점차 인상하여 2022년 말에는 3.25%까지 올렸습니다.

- 2023년~2024년 : 인플레이션과 경기 회복을 고려하여 금리는 3.50%까지 상승했습니다.

미국 연준 기준 금리

- 전 세계 경제의 신호등. 신호등 이전의 신호등

- 미국의 기준 금리보다 우리나라 기준금리가 낮으면 자금이 빠져나가 미국으로 이동

- 미국의 기준 금리는 중앙은행의 역할을 하는 연방준비제도(Federal Reserve System, '연준', FED)에서 결정

- 연준의 결정을 미리 엿볼 수 있는 것이 미국 연방공개시장위원회 (FOMC : Federal Open Market Committtee)의 의사록. 이때 나눈 얘기를 1개월 뒤에 공표

1950년대 ~ 1970년대

- 1950년대 : 연준은 주로 낮은 금리 정책을 유지했습니다. 기준 금리는 약 1.5%에서 3.5% 사이였습니다.

- 1960년대 : 금리는 점차 상승하여 1969년에는 6%를 기록했습니다. 이는 경제 성장과 인플레이션을 억제하기 위한 조치였습니다.

- 1970년대 : 스태그플레이션(경제 침체와 인플레이션 동시 발생)이 나타나면서 기준 금리는 크게 변동했습니다. 1979년 말에는 15.5%까지 상승했습니다.

1980년대

- 1980년대 초반 : 연준은 폴 볼커 의장의 강력한 인플레이션 억제 정책으로 금리를 급격히 인상했습니다. 1981년 기준 금리는 20%에 도달했습니다.

- 1980년대 중후반 : 인플레이션이 억제된 후 금리는 점차 하락하여 1986년에는 약 6%로 내려왔으나 1989년 다시 약 9%까지 인상되었습니다.

1990년대

- 1990년대 초반 : 경제 침체로 인해 연준은 금리를 인하했습니다. 1992년 기준 금리는 약 3%까지 내려갔습니다.

- 1990년대 후반 : 경제 호황과 함께 금리는 다시 상승하여 1999년에는 5.5%까지 올랐습니다.

2000년대

- 2000년대 초반 : 닷컴 버블 붕괴와 9/11 테러 등의 영향으로 금리는 급격히 인하되었습니다. 2003년에는 1%까지 하락했습니다.

- 2000년대 중반 : 경제 회복과 주택 시장 호황으로 인해 금리는 점차 상승하여 2007년에는 5.25%에 도달했습니다.

- 2008년 금융 위기 : 위기 이후 연준은 금리를 급격히 인하하여 2008년 말에는 1%의 초저금리 정책을 시행했습니다.

2010년대

- 2010년대 초반 : 초저금리 정책이 지속되었습니다. 2015년까지 기준 금리는 0%~0.25%로 유지되었습니다.

- 2017년 ~ 2018년 : 경제 회복에 따라 연준은 금리를 점차 인상하여 2018년 말에는 2.25%~2.50%에 도달했습니다.

- 2019년 : 경제 불확실성과 무역 전쟁 등의 영향으로 금리는 다시 인하되어 1.50%~1.75%로 조정되었습니다.

2020년대

- 2020년 코로나19 팬데믹 : 경제 위기에 대응하여 연준은 금리를 다시 0%~0.25%로 인하했습니다.

- 2022년 ~ 2024년 : 인플레이션 억제를 위해 연준은 금리를 여러 차례 인상하여 2023년에는 5.25%~5.50% 수준에 도달했습니다.

- 2024년 9월 : 시장에서는 25bpb 금리 인하 예측했으나 연준 빅컷(50bpb) 단행. 실업률에 대한 연준의 판단기준 변화. 이민자 증가에 따라 10만명 일자리가 부족할 수 있고, 이는 실업률 상승으로 바로 나타나고, 이는 소비 위축시켜 실제 경제 둔화로 나타날 수 있음. 이에 대한 선제대응으로 보임.

- 2024년 11월 : 미국 트럼프 2.0

'여유로운 삶 > 경제 기초 지식' 카테고리의 다른 글

| 국가 경제 상태를 평가 하는 주요 경제 지표 (0) | 2024.08.13 |

|---|